香港、上海,2022年4月29日,中国平安保险(集团)股份有限公司(以下简称"中国平安"、"平安"、"集团"或"公司",股份代码:香港联合交易所2318,上海证券交易所601318)今日公布截至2022年3月31日止三个月期间业绩。

2022年第一季度,国际环境复杂严峻,疫情持续叠加地缘冲突,全球资本市场大幅波动;国内疫情多点散发,经济面临需求收缩、供给冲击、预期转弱三重压力。面对挑战,公司坚持贯彻落实"聚焦金融、改革创新、增收节支、合规经营"的十六字经营方针,坚定不移地推动寿险业务高质量改革转型,持续巩固综合金融优势,构建"HMO管理式医疗模式",打造"有温度的金融",为客户提供"省心、省时又省钱"的消费体验,为长期可持续健康发展奠定坚实基础。

得益于综合金融的协同效应、抗风险能力,以及生态圈赋能金融主业的成效逐步显现,中国平安持续深化寿险改革,稳步提升核心竞争力,经营业绩稳健,各项业务表现良好。2022年第一季度,集团归属于母公司股东的营运利润同比增长10.0%至430.47亿元;归属于母公司股东的净利润206.58亿元,同比下降24.1%,主要受资本市场波动影响。基本每股营运收益2.46元,同比增长11.3%。客户经营业绩稳健增长,截至2022年3月31日,集团个人客户数超2.23亿,较年初增长0.7%;客均合同数2.94个,较年初增长1.0%。截至2022年3月31日,集团互联网用户量超6.57亿,较年初增长1.6%;年活跃用户量超3.45亿。2022年第一季度,团体业务对公渠道综合金融保费规模同比增长28.2%;综合金融融资规模达1,929.69亿元,同比增长9.0%。

寿险改革持续深化,产险业务品质保持良好,银行及资管业务稳健增长

坚定推动寿险改革转型,持续迭代升级产品及服务。2022年一季度,寿险及健康险业务实现营运利润296.78亿元,同比增长16.0%。受代理人队伍调整、产品结构优化、疫情扩散,以及去年同期较高基数影响,2022年第一季度,寿险及健康险业务的新业务价值125.89亿元,同比下降33.7%,但3月降幅已明显收窄。平安寿险坚守改革初心,围绕“渠道+产品”双轮驱动战略部署,持续深化高质量转型,为长期健康发展筑牢基础。渠道方面,平安寿险坚定推动队伍高质量转型,代理人渠道实施队伍分层精细化经营。截至2022年3月末,大专及以上学历代理人占比同比上升3.5个百分点;银保渠道持续推动“渠道+产品+科技”专业经营体系建设,平安寿险进一步深化与平安银行的合作,构建专属产品体系、共享培训资源,银保渠道新优才队伍质量不断优化,业绩贡献逐步提升;坚持渠道多元化发展战略,积极探索社区网格化及下沉渠道等创新渠道。社区网格化经营模式在上海、深圳、沈阳三地落地试点成功,增加8个试点城市并启动推广,“孤儿单”13个月保单继续率较去年同期大幅提升;渠道数字化推动经营智能化试点,在代理人渠道波次推广,3月末已经开始推广至65%的营业部。产品方面,平安寿险从客户需求出发,加大有竞争力的产品供给,并依托集团医疗健康生态圈,通过“保险+健康管理”、“保险+高端养老”、“保险+居家养老”三大核心服务构建差异化竞争优势。一季度“保险+”新业务价值贡献已经超过1/3,例如一季度平安寿险上市增额终身寿险产品“盛世金越”,以独特优势获得客户广泛认可。

财产保险业务保费规模稳健增长,业务品质保持良好。2022年第一季度,平安产险原保险保费收入达730.18亿元,同比增长10.3%,因车险综合改革周期性影响消除,保费增速表现恢复正常;整体综合成本率为96.8%,同比上升1.6个百分点,主要受新冠肺炎疫情影响,保证保险业务赔付支出上涨;平安产险通过强化业务管理与风险筛选,整体风险依旧可控,业务品质保持良好。"平安好车主"APP作为中国最大的用车服务APP,截至2022年3月末,注册用户数突破1.53亿,累计绑车车辆突破9,700万。平安产险对受疫情影响地区开通车险理赔绿色通道,推广"零接触"特色服务,2022年第一季度平安产险家用车理赔案件中,"一键理赔"功能使用率达91.1%。为提升小微企业在疫情下的抗风险能力,平安产险上线"快易免"理赔服务,减免小额案件单证。

银行经营业绩稳健增长,资产质量持续优化。2022年第一季度,平安银行实现营业收入462.07亿元,同比增长10.6%;实现净利润128.50亿元,同比增长26.8%。截至2022年3月末,不良贷款率较年初持平;拨备覆盖率289.10%,较年初上升0.68个百分点;吸收存款平均成本率2.05%,较去年同期下降0.01个百分点。零售业务深化转型发展,截至2022年3月末,管理零售客户资产AUM(含证券资产)33,606.69亿元,较年初增长5.6%;零售客户数12,009.75万户,较年初增长1.6%,其中财富客户116.65万户,较年初增长6.1%;个人存款余额8,395.75亿元,较年初增长9.0%;个人贷款余额19,134.71亿元,较年初增长0.2%。

优化保险资金投资组合资产配置,抵御市场波动。截至2022年3月31日,公司保险资金投资组合规模近4.10万亿元,较年初增长4.6%。2022年第一季度,保险资金投资组合年化净投资收益率为3.3%,受股市波动影响,年化总投资收益率为2.3%。

2022年一季度,公司资产管理业务实现净利润29.14亿元,同比增长10.5%,证券业务及其他资产管理业务实现良好发展。

科技业务稳健发展,医疗健康生态圈战略加速落地,医险协同提升服务体验

公司持续深化科技战略,科技业务保持稳健发展,核心科技能力不断提升。截至2022年3月末,公司科技专利申请数较年初增加2,048项,累计达40,468项,位居国际金融机构前列。

科技赋能金融主业,促销售、提效率、控风险。2022年第一季度,平安AI坐席服务量超5.8亿次,提供包括贷款、信用卡和保险在内的一系列服务。平安使用智能拜访助手的代理人月人均触客时长2.36小时,同比增长55%。平安产险通过AI机器人助手颠覆传统作业模式,简化作业流程,2022年3月当月出单自助化率达75%。平安银行结合智能系统建设,提升欺诈风险识别和拦截技术,保护客户免受经济损失,2022第一季度通过SAFE智能风控反欺诈管理体系堵截各类诈骗涉案金额3.46亿元。

医疗健康生态圈战略加速落地,赋能主业、提升客户体验。平安通过打造全球领先的医疗健康服务生态,提供覆盖健康、慢病、疾病 、养老的一站式服务,让客户"省心 、省时又省钱"。截至2022年3月末,平安医疗健康生态圈已实现国内百强医院和三甲医院100%合作覆盖,合作药店数近20.3万家;平安智慧医疗累计服务187个城市、超5.4万家医疗机构,赋能约138万名医生。在线上,平安通过专属家庭医生团队提供医疗健康服务,串联"到线、到店、到家"服务网络,线上服务60秒接通率达99.9%,实现7×24小时主动管理。在线下,平安深化医疗产业布局,将北大医疗下属优质资源融入医疗健康生态。截至2022年3月末,平安已布局14家健康管理中心。在平安超6.57亿互联网用户中,有超65%的用户使用医疗健康生态圈提供的服务;在平安超2.23亿个人客户中,有超64%的客户同时使用了医疗健康生态圈提供的服务。

平安健康作为平安集团"HMO管理式医疗模式"的重要组成部分,借助"基础权益包+个人增值服务"付费模式,高效覆盖潜在用户。平安健康以会员专属的家庭医生为入口,覆盖健康管理、亚健康管理、疾病管理、慢病管理及养老管理等五大医疗健康服务场景,依托O2O服务网络,打造线上线下一体化的"医疗+健康"服务平台,为用户提供高质量、更便捷的医疗健康服务。因深度践行可持续发展理念,截至2022年一季度,平安健康的MSCI ESG评级跃升至A级,在医疗服务行业中名列前茅。

陆金所控股是中国领先的科技驱动型个人金融服务平台之一。陆金所控股旗下平安普惠创新推出AI智能贷款解决方案"行云",改造提升小微信贷业务服务体验。自2021年12月至今,累计超过16万小微企业主通过"行云"方案成功获得贷款服务。在财富管理领域,陆金所控股与金融产品提供商进行深度合作,并依托科技能力搭建智能经营体系,运用AI技术实现客户与产品的智能匹配,为中产阶层及富裕人群提供多样化、个性化的产品和服务。

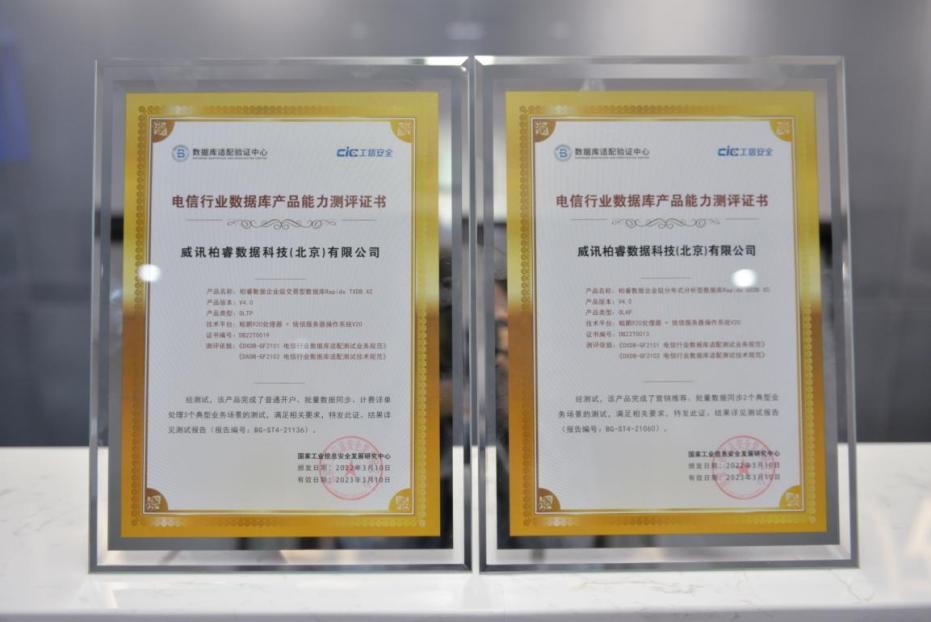

金融壹账通是面向金融机构的商业科技服务供应商,向客户提供"横向一体化、纵向全覆盖"的整合产品,包括数字化银行、数字化保险和提供金融科技基础设施服务的加马平台。金融壹账通积极推动金融服务生态数字化转型,为政府、监管和企业用户提供贸易、供应链、数据安全、风险管理等相关科技服务;持续深化金融科技业务创新。

汽车之家是中国领先的汽车互联网服务平台,致力于建立以数据和技术为核心的智能汽车生态圈,围绕整个汽车生命周期,为汽车消费者提供丰富的产品及服务。汽车之家持续推动"生态化"战略升级,通过建设"汽车之家+平安"双生态,打造新的业务格局,全方位服务消费者、主机厂和汽车生态各类参与者。

中国平安表示,公司将持续践行"以人民为中心、以民族复兴为己任"的立业初心,全力推动"综合金融+医疗健康"战略升级,进一步深化以寿险改革、数字化赋能为核心的高质量发展。同时,公司深度参与健康中国建设,响应积极应对人口老龄化国家战略,顺应服务国计民生的需要,为个人及企业客户提供完善的风险保障和一站式的医疗健康服务,向着成为国际领先的综合金融、医疗健康服务提供商不断迈进。(常州平安产险供稿)

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。