近日,主营膳食营养补充产品的技源集团向上交所递交招股书申请主板上市。此次IPO上市技源集团计划募集资金约6.03亿元,超过公司截至2022年6月末时的5.47亿元净资产,约为现有总资产的66.12%。

(资料图片)

(资料图片)

核心产品“绑定”雅培

技源集团主要从事膳食营养补充产品研发创新及产业化,公司目前是全球HMB原料最大供应商和高质量氨糖、制剂等产品核心供应商。近年公司的产品主要在美国等境外国家及地区进行销售,境外销售占比由2019年的80.76%不断增加至2022年上半年的90.69%。

其中,HMB又为技源集团的核心产品,在2019年至2021年以及2022年1-6月的报告期内,公司分别有24.65%、26.49%、29.59%和36.35%的收入来自HMB产品。

报告期各期,技源集团向前五大客户销售收入占当期总收入比重分别为72.56%、55.66%、54.73%和56.36%。其中,公司各期向雅培集团销售收入占比分别为15.05%、19.69%、21.93%和26.37%,占比逐年提升,且在近两年半间雅培集团一直为公司第一大客户。

雅培集团向技源集团采购的产品主要为HMB,公司为雅培集团HMB营养原料产品的首选供应商,同时公司HMB业务各期分别有61.07%、74.3%、74.12%和72.53%的收入都来自雅培集团。

值得一提的是,HMB营养原料被雅培集团应用于其推出的促进蛋白质合成的Juven产品,在雅培集团整体的收入构成中该项产品的占比并不高,但反观技源集团,HMB产品的销售极大程度的依赖雅培集团,这种不平等的对比使得技源集团在交易中并不具有优势。

在招股书中技源集团也提到,为了稳固双方之间的业务合作关系,公司与雅培集团签订了长期供货协议。根据协议约定,雅培集团承诺其HMB原料产品需求优先全额向公司采购,同时在达到协议约定的单一年度基准采购量的情况下,可以要求公司将终端消费细分市场中与雅培集团存在一定竞争关系的少数企业列入非许可买方清单,公司不得向相关企业销售HMB产品。

这种达到一定采购量即存在的排他性协议使得技源集团HMB业务的发展不得不高度依赖雅培集团相关产品产生的需求量,同时不得不放弃下游其他企业的HMB产品需求,这并不利于技源集团拓展HMB产品的市场。

营收增速放缓HMB产品毛利率大幅下滑

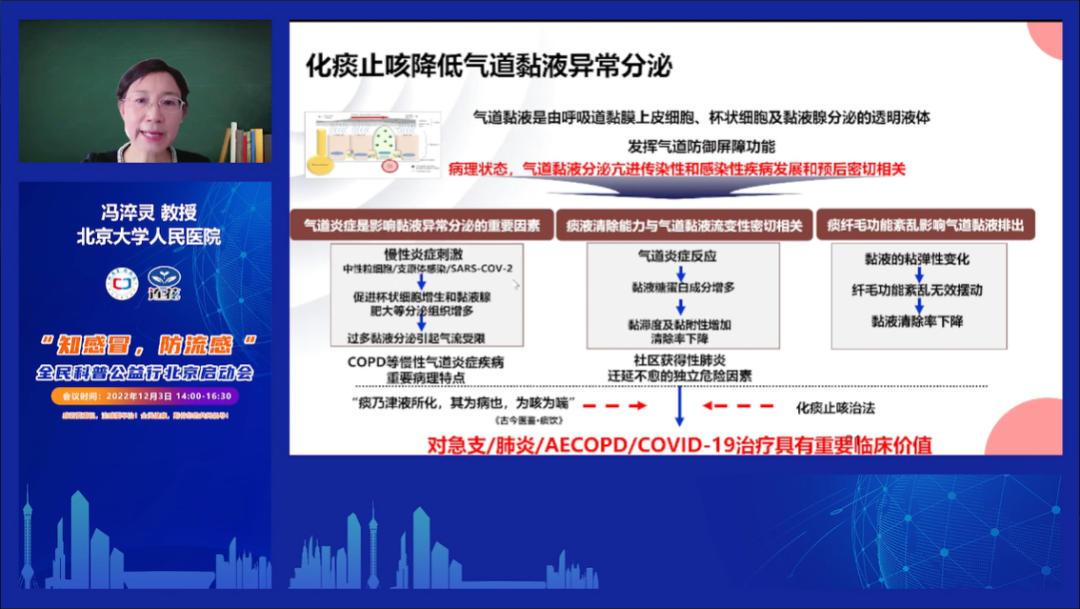

技源集团的核心产品HMB是维持肌肉健康的基础和核心营养素,其在增加肌肉蛋白合成的同时也能减少肌肉蛋白分解流失,有助于改善人体健康和生活状态,提升机体功能和生活自理能力,并具有加速康复及促进伤口愈合等作用。

此外,公司包括硫磺软骨素在内的多种产品均有益于增强骨骼肌肉等,下游企业最终生产的产品更多瞄准中老年市场。虽然老龄人口的增加使得相应产品有较广阔的市场,但面对下游企业时较弱的话语权让技源集团业绩难以有亮眼的增长。

报告期各期,技源集团分别实现营业收入约为6.14亿元、7.46亿元、8.01亿元和5.03亿元,同期实现归母净利润分别约为5670.87万元、4684万元、1.1亿元和8516.07万元。

其中,2020年及2020年公司营业收入分别同比增长21.42%、7.43%,同时2020年公司净利润还出现了负增长。

受主要原材料价格持续上涨,以及国内外疫情反复时公司海运改为空运带来的运费的增加,二者叠加导致公司HMB产品销售成本大幅上升,2022年上半年时单位成本增加至134.25元/千克,较2019年时增长48.33%。

而与此同时,对雅培集团高度依赖的技源集团无法将HMB产品成本的增加向下游企业转嫁,报告期各期公司HMB产品销售单价分别为269.16元/千克、295.4元/千克、277.94元/千克和302.22元/千克,基本保持稳定,2022年上半年时价格仅较2019年增加了12.28%。

由此带来的结果是,技源集团HMB产品毛利率逐年下滑,报告期各期分别为66.37%、65.28%、52.08%和55.58%,短短两年时间下降超过10个百分点。公司综合毛利率也要低于同行业可比公司仙乐健康、嘉必优和华恒生物的平均水平。